2022年6月17日,由AspenCore主办的“2022全球MCU生态发展大会”在深圳进行,会上众多国内外厂商分享了各自的成功经验,产品、生态以及应用领域。同期在深圳科兴科学园国际会议中心举办“电机驱动与控制论坛”,电机是很重要的市场,特别是当下BLDC电机市场是越来越重要的市场,因为BLDC电机本身的特性决定了它会占据很高的市场地位。参加活动的有安谋科技,英飞凌,STM意法半导体,富昌电子FUTURE,GD兆易创新,国民技术,极海半导体Geehy,亿配芯城,WCH沁恒微等企业…….

用于嵌入式控制和计算功能的MCU应用场景极为广泛。2020年因疫情引起了全球经济衰退,但在2021年强劲反弹,加速了MCU的普及化,被用在了更多的系统设计中。6月14日,IC Insights更新了最新版的《麦克林报告》(2022 McClean Report),公布了供应商排名和历史变化情况。报告指出,MCU的最新增量主要由嵌入式自动化和传感器的普及所推动。

MCU销售额曾在2019年因全球经济疲软而下跌7%,2020年因新冠危机而下跌2%,但在2021年全球缺芯大背景之下迎来反弹,同比增长27%,达到创纪录的202亿美元。

2021年的激增是自2000年以来MCU的最高百分比增长。MCU的平均售价(ASP)在2021年攀升了12%,这是自1990年代中期以来的最高年度增幅。但由于产能受限,MCU出货量在2021年仅增长13%至312亿个。

2021年,恩智浦的MCU销售额达到37.95亿美元,相较于第二名Microchip的领先优势为1.03亿美元。根据IC Insights的第二季度更新报告的最新估计,Microchip去年的销售额为35.84亿美元,领先于排名第三的瑞萨电子的34.20亿美元。

排名第四的意法半导体在MCU排名中的销售额增长最为强劲,2021年销售额为33.74亿美元,同比增长了35%,这几乎使该公司超越了瑞萨电子,仅落后其4600万美元。瑞萨在过去十年的前五年一直是最大的MCU供应商,但在2015年底恩智浦收购美国飞思卡尔(Freescale)后,瑞萨在2016年被夺去榜首位置。瑞萨在MCU销售中的市场份额在2021年为17.0%,而在2011年为33.1%。

德国英飞凌在2021年MCU排名中仍位居第五,销售额增长22%至24亿美元,比ST去年在MCU领域的销售额少了约9.96亿美元。英飞凌在2020年4月以93亿美元收购美国赛普拉斯半导体(Cypress)以进一步扩展汽车MCU、电源管理和其他嵌入式系统应用后,跻身MCU排名前五。

从TOP5 MCU大厂布局来看,恩智浦与瑞萨定位较为相似,其中恩智浦前期在医疗、通讯市场均有所布局,在 2015 年通过收购飞思卡尔进军汽车电子领域。瑞萨在汽车 MCU 市场具有领先地位,2014年起就已占据汽车半导体全球市场份额第一。

Microchip、意法半导体侧重于中低端工控、消费电子。Microchip 2016 年通过收购 Atmel,在工业控制领域形成全面覆盖的产品线。意法半导体在物联网和消费电子领域全面布局,包括了工业网关、电信设备、家庭自动化等产品,但在高端的工控、车规领域仍有所局限。

其他公司,英飞凌在汽车电子、工业控制、医疗等领域长期经营,定位高端,价格偏高。在 收购赛普拉斯后,完善汽车电子产品线的同时进入了消费电子领域。德州仪器主要深耕工业控制与通信领域,在低功耗产品上有绝对的技术优势。

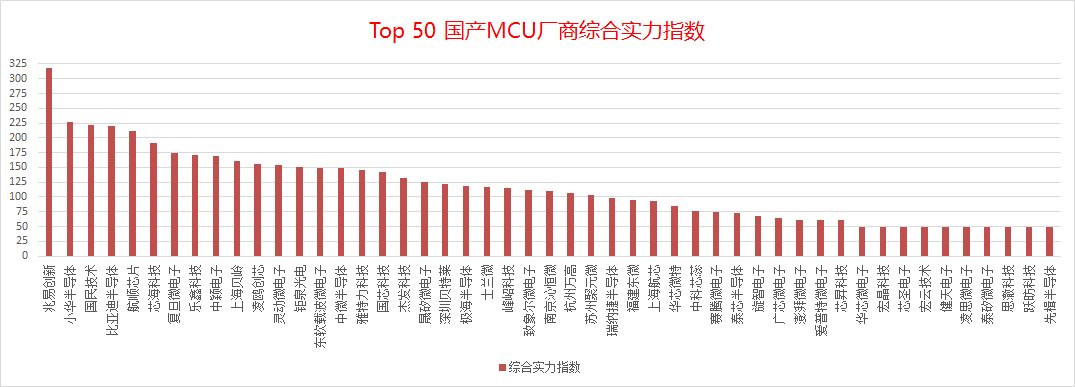

当前国内MCU厂商初步估计已有100余家,在日前Aspencore举办的2022全球MCU生态发展大会上,就有嘉宾指出,国内MCU行业已经经历了从无到有的第一阶段,目前正处于快速扩张的第二阶段,马上就要迎来大规模整并的第三阶段。这与全球MCU产业的发展规律是一样的,“现场很多来自不同MCU厂商的朋友,未来可能都会变成同事。”这位嘉宾说到。

不过特别需要指出的是,MCU并非芯片领域的高精尖板块,容易形成产能拥挤进而成为竞争蓝海。

作为国产MCU企业,除了MCU产品线,其实也都有其他核心技术在同步发力。例如兆易创新的存储器和传感器,国民技术的安全芯片,中颖电子的电池管理和显示驱动芯片,比亚迪半导体的功率器件等。